Margen Ebitda del retail anotaría en el segundo trimestre el peor desempeño de los últimos nueve meses

Se proyecta que el margen utilidad del sector entre abril y junio sea de 0,5% y que los ingresos crezcan cerca de 10%.

Por María Marañón

El año pasado fue de desempeños débiles para el sector minorista. Las utilidades y el alza de los ingresos registraron síntomas de una leve desaceleración. Sin embargo, el margen Ebitda terminó en niveles de estabilidad.

Noticias Relacionadas

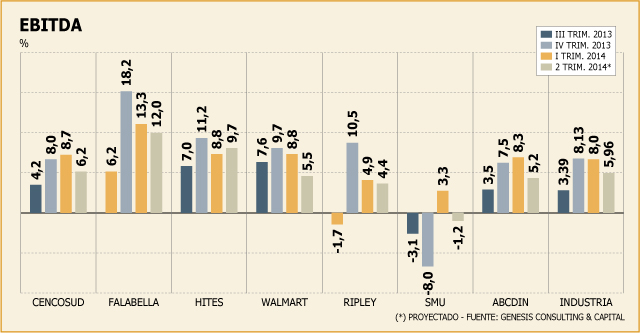

En 2014, en cambio, este indicador mostró un quiebre de tendencia, con una también leve baja en el crecimiento respecto del cierre de 2013 cuando se situó en 8,13%. Según un análisis de Génesis Partners y

DF Unidad de Inteligencia

, el segundo trimestre del año, el margen Ebitda de la industria crecería sólo un 5,96%, alejándose de los máximos registrados en los últimos tres años, y cerraría el semestre con un rango cercano al 5%-10% con respecto a los ingresos.

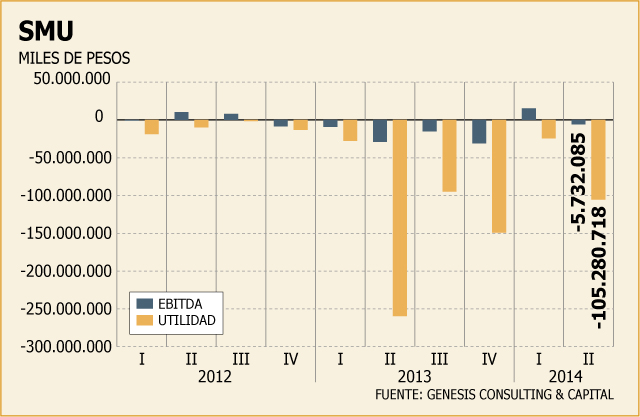

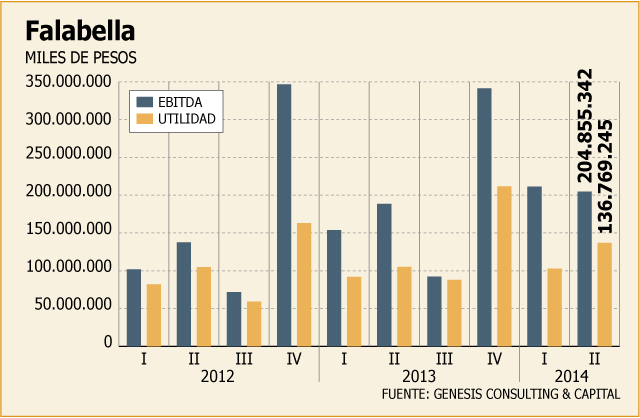

Por empresas, se estima que SMU comenzaría a sentir los efectos de su plan para hacer rentable el negocio, obteniendo un margen próximo al -1%, es decir, mejorando 445 puntos bases con respecto al año anterior. Mientras que Falabella seguiría ostentando el título de empresa con el mayor margen, moviéndose en un rango de 12% a 15%.

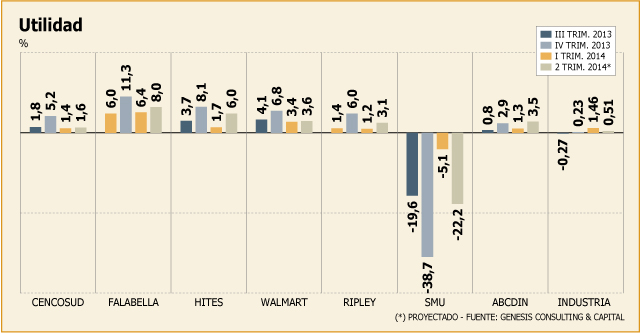

Asimismo, el margen de utilidad del sector alcanzaría el 0,5% de los ingresos, lo que representa una débil mejoría respecto al cuarto trimestre del año anterior. Sin embargo, sería menor en relación con el alza de 1,46% de los tres primeros meses del año. Esto se explicaría por el menor consumo, al que se suma el efecto de SMU. Se prevé que la firma controlada por Álvaro Saieh presentaría un margen de utilidad negativo en el trimestre, que registraría una caída de entre 20% a 25%. También en este indicador, el holding de las familias Solari y Del Río se mantendría a la cabeza, con un margen utilidad entre el 5% a 10%.

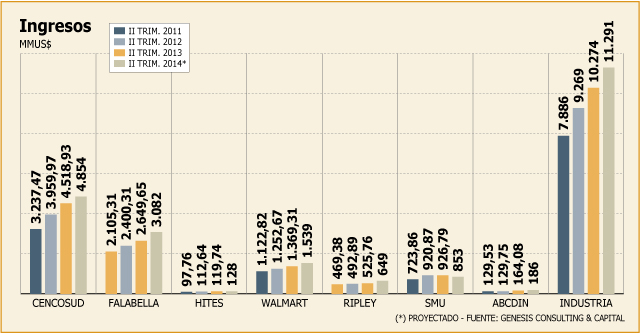

Además, con la base del crecimiento histórico en ingresos que han presentado los actores de la industria, se espera un menor dinamismo y empezando a sentir los efectos de una ralentización del consumo. Con todo, en el segundo trimestre se prevé un crecimiento cercano al 10% con respecto al año anterior, con ingresos totales por US$ 11.291 millones, una tendencia a la baja que ya se había dado en igual trimestre del año pasado. Cencosud, en tanto, se consolidaría como la empresa con mayores ingresos, los que alcanzarían unos US$ 4.800 millones el segundo trimestre, un 7,4% más que en igual periodo del año pasado.

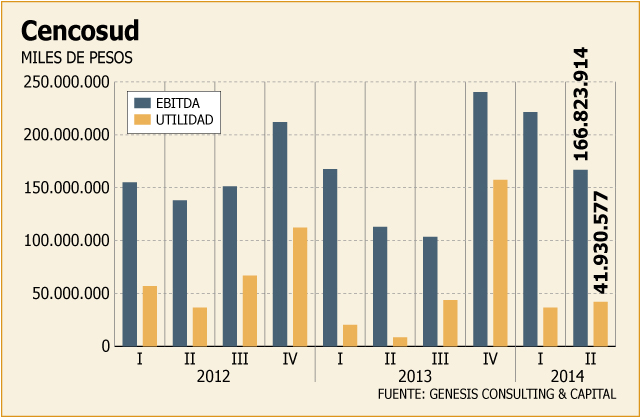

EBITDA SUBIRÍA 47%

La compañía minorista controlada por Horst Paulmann alcanzaría un margen Ebitda estimado de 6,2% frente al 7,2% que suele promediar. El Ebitda sumaría así $ 166 mil millones, aumentando en un 47% respecto al resultado alcanzado el segundo trimestre de 2013. Por otra parte, positivas son también las estimaciones para el resultado neto acumulado al segundo trimestre. Con $ 78.500 millones, la cifra duplicaría lo obtenido en igual trimestre del año anterior. Sin embargo, la cadena de retail cerraría el segundo trimestre del año con un margen de utilidad de 1,6%, cifra que se explicaría por las fuertes inversiones de expansión y adquisiciones que ejecutó la empresa y que se prevé comenzarían a rentabilizarse durante el año, y que dista del 2,8% promedio de la compañía en los ejercicios desde 2011. Asimismo, el margen Ebitda alcanzaría el primer semestre un 7,4%.

VENTAS POR US$ 3.000 MILLONES

Los ingresos de Falabella lo sitúan como el segundo actor de la industria, al estimar una cifra cercana a los US$ 3.080 millones, la segunda más alta de los últimos tres años. En esta ocasión, se espera que los ingresos crezcan un 7,2%, en línea con el promedio histórico y mejorando la situación frente a la caída del 14,9% que observó en los tres primeros meses del año, cuando sumaron US$ 2.650 millones. En términos de margen Ebitda, los datos son incluso más optimistas. El indicador, de nuevo el más alto de la industria duplicando el de Cencosud, exhibe 12 puntos sobre las ventas. Su resultado neto, de $ 136 mil millones, también destaca respecto al resto de actores gracias a la eficiencia en la estructura de costos operacionales de la compañía. De hecho, su competidor directo alcanzaría sólo los $ 41.900 millones. MAYOR ALZA DE

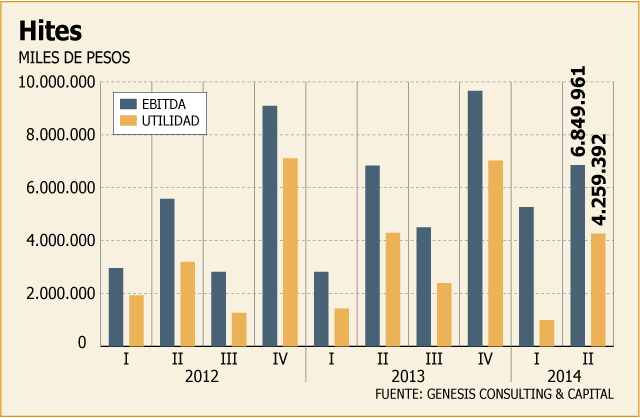

VENTAS DEL RETAIL

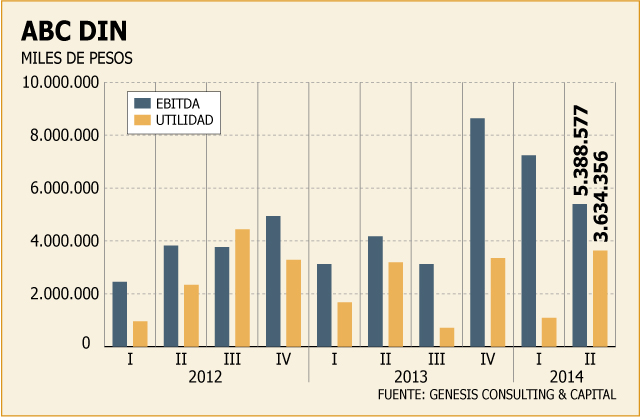

Para esta firma se estiman ingresos que alcanzarían los US$ 128 millones durante el segundo trimestre, es decir, un crecimiento de 6,58%, el más bajo del mercado, sin contabilizar la situación de SMU. Esta cifra se explica por los gastos operacionales que enfrenta la compañía. En lo que respecta al Ebitda, se prevé un margen de 9,7%, por encima de su promedio histórico de 8% y el segundo más eficiente de la industria al representar un total de $ 6.850 millones. Aunque el indicador es un 0,25% más elevado que el que registró en igual periodo de 2013, se proyecta que la empresa debería comenzar a presentar un menor margen. De acuerdo a las estimaciones de Génesis, en el caso del margen de utilidad para el segundo trimestre del año, éste sería de 6%, cifra levemente inferior al 6,5% registrado en igual periodo de 2013.

INGRESOS SUBIRÍAN

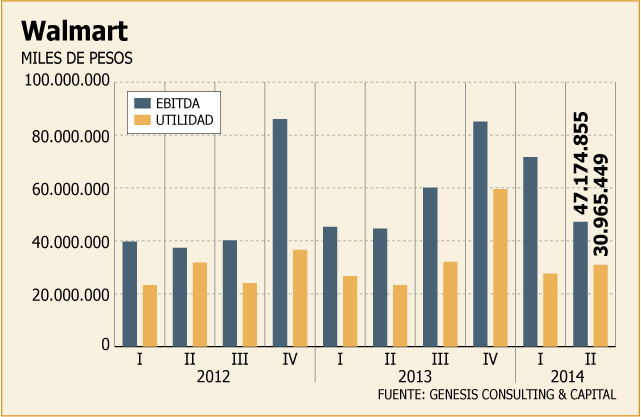

12,4% Los ingresos de Walmart crecieron un 9,6% en el primer trimestre con respecto al mismo periodo de 2013, manteniendo con ello una estructura bastante consolidada. Para el segundo trimestre se prevén US$ 853 millones totales de ingresos y un crecimiento 5,4% respecto del promedio histórico. Con respecto al mismo periodo de 2013 los ingresos aumentarían en un 12,4%. En tanto, el resultado Ebitda exhibiría un margen próximo al 5,5%, observándose una pequeña baja desde el 5,9% registrada en igual periodo de 2013 y también por debajo del 7% que promedia el retailer. Detrás de lo anterior se encuentra el aumento del costos y de los overhead de la empresa. Sin embargo, la compañía presenta un leve aumento en el margen neto pasando de un 3,1% a un 3,6%, con un resultado que totalizaría $ 30.965 millones. SE

MANTIENEN LOS COSTOS

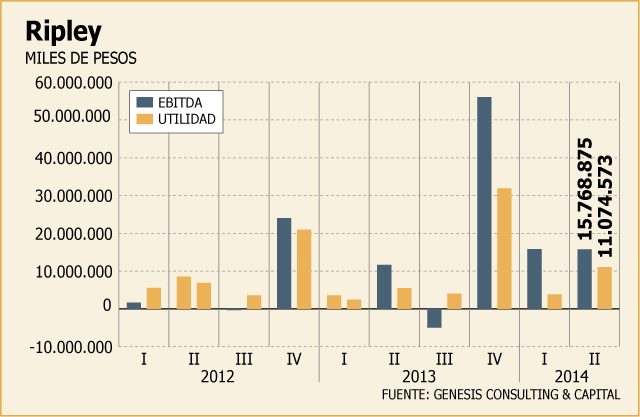

Ripley cerraría el segundo trimestre con un crecimiento notorio del Ebitda y de su utilidad debido al aumento en las ventas. Sin embargo, se mantendría una estructura de costos similar porque el margen Ebitda sólo variaría de un 4% a un 4,4% para el segundo período de 2014 en comparación al año anterior. En relación a la utilidad neta, ésta se elevaría del 1,9% presentada en el segundo trimestre de 2013 a un 3,1% en igual período de este año, lo que representaría un 101% más que en el dicho lapso. Además, se espera que supere los $ 11.000 millones, el doble que los $ 5.500 millones anotados el segundo trimestre del año pasado y, superando ampliamente, los $ 3.800 millones del primer trimestre. En ese sentido, Ripley debería ser la empresa que presente el mayor crecimiento (23,53%), con ingresos cercanos a los US$ 649 millones.

EBITDA CRECERÍA 29%

Abcdin aumentaría su Ebitda en un 29% y su margen pasaría desde un 4,6% a un 5,2%, respecto a igual período de 2013. Esto es en respuesta al aumento de 13% en los ingresos que se esperan para la compañía durante el segundo trimestre de 2014. En cuanto a su resultado neto, el que alcanzaría los $ 3.600 millones, éste se mantendría con la misma eficiencia que en períodos anteriores y cercano al 3,5%. Sin embargo, en términos monetarios aumentaría cerca de un 14% la utilidad para el trimestre bajo estudio. SE

REDUCE CAÍDA EN EL EBITDA

Se anticipan cambios en la tendencia y mejoras en las finanzas de SMU, el holding supermercadista controlado por Álvaro Saieh. Según las previsiones, mejoraría el resultado Ebitda, al caer sólo un 1,2%. De cumplirse la previsión, se distanciaría así de la caída de 5,7% anotada en igual periodo de 2013. La compañía aún mantendría pérdidas y márgenes negativos, cayendo un 22% el margen de utilidad entre abril y junio. Con todo, esta mejora en la eficiencia se debería principalmente a la optimización de las políticas internas de la compañía que la ha llevado a reorganizar su estructura de costos, y en donde ya se observa, al menos, un cambio en la tendencia de sus resultados. Aún así, la pérdida para el segundo trimestre alcanzaría los $ 105.280 millones, estima Génesis.

- Fuente:DIARIOFINANCIERO

Saludos

Rodrigo González Fernández

Diplomado en "Responsabilidad Social Empresarial" de la ONU

Diplomado en "Gestión del Conocimiento" de la ONU

- PUEDES LEERNOS EN FACEBOOK

- Siguenos en twitter: @rogofe47Chile

HTTP://consultajuridica.blogspot.com

http://el-observatorio-politico.blogspot.com

http://lobbyingchile.blogspot.com

http://calentamientoglobalchile.blogspot.com

http://respsoem2.blogspot.com

CEL: 93934521

Santiago- Chile

Soliciten nuestros cursos de capacitación y consultoría en GERENCIA ADMINISTRACION PUBLICA -LIDERAZGO - GESTION DEL CONOCIMIENTO - RESPONSABILIDAD SOCIAL EMPRESARIAL – LOBBY – COACHING EMPRESARIAL-ENERGIAS RENOVABLES , asesorías a nivel nacional e internacional y están disponibles para OTEC Y OTIC en Chile

No hay comentarios.:

Publicar un comentario